Pour être considérée comme une Aristocrat Dividend, une entreprise doit réunir ces 4 conditions :

– elle doit avoir augmenté son dividende pendant au moins 25 années de suite

– elle doit faire partie du S&P500

– elle doit avoir une capitalisation minimum de 3 milliards de $

– elle doit avoir un volume d’échange journalier minimum de 5 millions de $ Sur le papier, cela fait donc de ces entreprises des entreprises très solides.

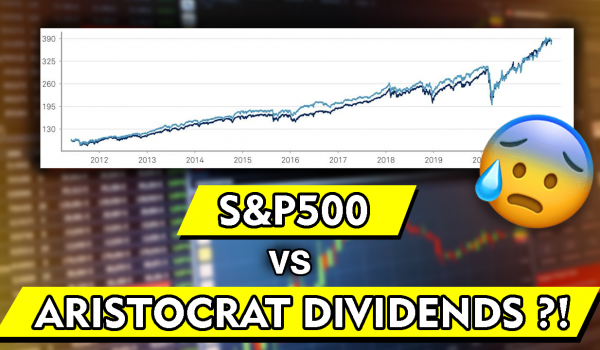

D’ailleurs, dans l’étude que je te montre dans cette vidéo, nous comparons la performance des entreprises étant des Aristocrat Dividends à l’indice de référence (le S&P500).

Tu verras que les Aristocrat Dividends présentent une jolie performance…

Mais faut-il s’arrêter à cela et n’investir que dans les Aristocrat Dividends ? C’est ce que nous voyons ensemble dans cette vidéo.

▬▬▬▬▬▬▬▬▬▬▬▬▬▬ POUR ALLER PLUS LOIN ▬▬▬▬▬▬▬▬▬▬▬▬▬▬

📚 Lire mon livre « La magie des dividendes » : https://www.clubmillionnaire.fr/bourse

✔︎ Un livre papier et numérique de 704 pages dans lequel je t’explique de A à Z la stratégie d’investissement dans des actions à dividendes. Le livre n°1 en francophonie sur ce sujet !

💶 Rejoindre le Club Dividendes : https://clubmillionnaire.fr/club-divid…

✔︎ Un service dans lequel je te partage tous les mois les actions en bourse dans lesquelles j’investis personnellement mon propre à argent. Libre à toi de recopier ou non mon portefeuille !

🎥 Rejoindre la formation « La magie des dividendes » : https://clubmillionnaire.fr/formation-…

✔︎ Une formation vidéo dans laquelle je te partage toute ma méthode d’analyse d’une entreprise cotée en bourse avant d’investir dans celle-ci. + de 15 heures de formation vidéo !

🎤 Mon prochain séminaire (1 seule fois par an) : https://clubmillionnaire.fr/seminaire

✔︎ Un séminaire présentiel dans un hôtel 5* avec des centaines de participants où moi-même et des intervenants intervenons au sujet de l’indépendance financière (immobilier, bourse, business, …) !

🇫🇷 Tous nos programmes sont éligibles au financement via le CPF. Découvrez comment l’Etat peut prendre en charge à 100% votre formation si vous êtes salarié(e) : https://clubmillionnaire.fr/cpf

▬▬▬▬▬▬▬▬▬▬▬▬▬▬ OU ME RETROUVER ▬▬▬▬▬▬▬▬▬▬▬▬▬▬

🔸 Site Internet : https://clubmillionnaire.fr

🔹 Instagram : https://www.instagram.com/raffaello_c

Faut-il investir dans les Aristocrat Dividends ?

Retranscription de la vidéo :

Les amis, bienvenue sur cette nouvelle vidéo, toujours en direct de Bosnie Herzégovine, à Sarajevo.

Je vais aujourd’hui te parler d’Aristocrat Dividend, et je vais te montrer une étude que j’ai découverte il n’y a pas très longtemps, que je vais partager avec toi pour essayer de tirer finalement quelques conclusions.

Tu l’as vu que le but de cette vidéo, c’est : « Est-ce qu’il faut finalement n’investir que dans des Aristocrat Dividends, et est-ce que ça suffit pour fonder une stratégie solide et viable en Bourse ou est-ce que c’est un peu plus compliqué que ça ? »

Donc tu te doutes que la réponse, c’est que c’est un peu plus compliqué que ça. S’il suffit d’investir bêtement que dans les Aristocrat Dividends, ça se saurait.

Donc première chose, peut-être que tu te dis : « Raph, tu m’as déjà perdu. C’est quoi les Aristocrat Dividends ? »

Les Aristocrat Dividends, en fait, c’est un titre qu’on décerne à certaines entreprises – donc ça n’a rien d’officiel, c’est simplement un titre comme ça qui a été établi à la base sur certains forums.

Et aujourd’hui, il y a carrément des indices qui ont été créés autour de ces titres, mais pour faire simple, une Aristocrat Dividend, c’est quoi ?

C’est une entreprise qui a réussi à augmenter son dividende pendant au moins 25 années de suite, et en plus de ça, tu dois coupler certains critères de liquidité en plus de listing.

C’est-à-dire que l’entreprise doit être listée sur le S&P500 du marché américain. Et en plus de ça, elle doit avoir un market cap, une capitalisation minimum de 3 milliards, cette entreprise, ainsi qu’un volume d’échanges journaliers d’au minimum 5 millions de dollars.

Et si elle réunit tous ces critères, l’entreprise peut être considérée comme une Aristocrat Dividend.

Pour faire simple – et c’est le plus important – on considère qu’une entreprise est une Aristocrat Dividend lorsque ça fait au moins 25 années de suite que son dividende est en augmentation chaque année.

Ça c’est vraiment le plus important à retenir.

J’ai sous les yeux ici une étude sur laquelle je suis tombé il n’y a pas très longtemps et que j’ai donc voulu te partager puisque je la trouve vraiment intéressante.

Elle n’est pas très longue. Tu vas voir, elle ne fait que 7 pages, et on va se concentrer surtout sur le tableau ici, et ici.

Tu vas voir que c’est assez rapide. Ça ne va pas prendre des heures.

Et en fait, pourquoi je vais te montrer cette étude, parce que finalement, quand on regarde cette étude, on se rend compte que oui, les Aristocrat Dividends semblent dire qu’elles performent mieux que l’indice de référence, donc l’indice du S&P500 pour le marché américain.

Et donc, ça semble dire que les Aristocrat Dividends sont réellement des valeurs, des entreprises de qualité qui ont la capacité à délivrer de la performance.

Donc quand on regarde ici, la première chose, le premier schéma qu’on regarde ici… Tu peux retrouver l’étude facilement sur internet.

Tu tapes sur internet « S&P500 dividends aristocrats stratégie » avec quelques mots clés que tu vas retrouver ici. Et tu vas facilement retrouver cette étude si tu veux l’avoir sous les yeux pour la feuilleter tranquillement.

Je ne vais pas te lire tout ça, parce que c’est un petit peu ce que je viens de te résumer ici, notamment sur les critères de méthodologie de la construction de cette stratégie ici.

Mais je vais surtout me concentrer d’abord sur cette partie-là. Tu peux voir ici qu’on a en bleu foncé l’indice de référence S&P500. Et on a ce qui nous intéresse ici : ce qui traque les Aristocrat Dividends pour le marché américain.

Donc on voit que c’est une étude qui a été faite un petit peu avant 2012 jusqu’à peu après 2021.

Et ce qu’on constate, c’est que les Aristocrat Dividends semblent plus performer que l’indice de référence du S&P500 puisqu’on est systématiquement au-dessus du S&P500, sauf depuis la crise sanitaire de 2020 où on voit que la ligne est beaucoup plus identique et similaire.

On peut voir même parfois qu’on passe un petit peu en dessous ici, mais bon, là on va dire que c’est purement imagé.

C’est un petit peu compliqué de savoir précisément ce que ça donne avec les chiffres.

On va descendre un petit peu pour aller voir les tableaux de performance.

On voit ici qu’on a le total return de ce qu’on est en train de traquer, donc les Aristocrat Dividends, et on a le total du benchmark qui est donc l’indice du S&P500.

Okay ?

On va donc se concentrer sur les différences de performances.

On voit ici que sur 1 mois, les Aristocrat Dividends ont délivré 2,54% de performance contre 0,7% pour le benchmark. Ici, 10,72% et ici 15,13%, toujours au-dessus pour les Aristocrat Dividends,

16,16% et 12,62% : on est toujours au-dessus pour les Aristocrat Dividends sur l’année, donc ici de 2021. Sur un an, 41,45% pour 40,32%.

17,2% pour 3 ans ici sur 18%, donc là on voit que c’est le benchmark qui est au-dessus. Sur 5 ans, 14,56% pour 17,16%. Là encore, on est au-dessus avec le benchmark.

Et sur 10 ans, on a 14,53% pour les Aristocrat Dividends et 14,38% pour le S&P500, le benchmark.

Donc on voit que sur le long terme, les Aristocrat Dividendes s’en sortent mieux. Alors, le long terme, c’est que 10 ans, donc ce n’est pas énorme.

Mais ça vient conforter l’idée que les Aristocrat Dividends semblent mieux performer que le S&P500. C’est d’ailleurs quelque chose que j’ai évoqué dans le livre, page 83 dans le chapitre 3 « Pourquoi investir dans des actions versant des dividendes ? »

Je vous mettais cette étude qui a été faite sur beaucoup plus longtemps puisqu’elle a été faite de 1972 à 2018, et où on peut voir ici qu’en bleu clair, les entreprises qui ont un dividende croissant et régulier ou qui commencent à initier un dividende ont une performance beaucoup plus supérieure – on peut le voir ici, elle est vraiment au-dessus de toutes les autres catégories ici, dont l’indice équilibré (ici en vert) du S&P500.

Okay ?

Donc ça, c’est vraiment important. C’est quand même de retenir que globalement, les entreprises qui versent des dividendes croissants et réguliers ont une meilleure performance que l’indice de référence.

Alors, on peut voir ici quand même que là, sur 3 et 5 ans, on a eu une petite baisse de performance de la part des Aristocrat Dividends.

Il n’y a pas de magie. Il n’y a pas de choses qui sont fixées en Bourse, dans l’investissement, malheureusement.

Encore une fois, si c’était une science, tout le monde serait riche. Evidemment que ce n’est pas quelque chose de strict et qu’il peut évidemment tout se passer.

On constate notamment – et j’en parle dans mon livre – que les Aristocrat Dividends, généralement…

Je vais te lire le paragraphe entier, comme ça ce sera plus simple.

« Cela a d’ailleurs été démontré par d’autres études sur les ‘Aristocrat Dividends’ (actions dont le dividende est en augmentation depuis au moins 25 années) dans lesquelles on peut voir que si les ‘Aristocrat Dividends’ ne superforment pas toujours l’indice du S&P500 en période ‘normale’ (mais lorsque cela n’arrive pas, l’écart est généralement très faible), les ‘Aristocrat Dividends’ superforment par contre généralement l’indice du S&P500 en période de crises (pas toujours non plus) »

Encore une fois, il n’y a pas de science.

« Et plutôt largement. »

Elle reprend ici l’exemple de 2000.

Mais si on regarde pour cette dernière étude qui vient de sortir, on se rend compte que pendant la crise sanitaire de 2020, on se rend compte que finalement, c’est vrai.

On le voit beaucoup moins bien sur l’aspect graphique ici, comme je le disais tout à l’heure, mais on le voit beaucoup plus avec les chiffres ici.

On voit que sur un mois, ici, elle a performé le S&P500. Sur 3 mois, on a performé le S&P500, et sur l’année, on a performé encore une fois le S&P500. Et même sur un an, il y a déjà eu la crise sanitaire de mars 2020.

Ça fait déjà même presque plus d’un an, un an et 2-3 ou 4 mois.

Donc là, on voit que ce que j’écris dans mon livre est totalement vrai puisqu’en période de crise, on se rend compte que les Aristocrat Dividends, généralement, surperforment un peu mieux que l’indice de référence, même si ce n’est pas toujours vrai.

Finalement, pourquoi les Aristocrat Dividends surperforment beaucoup mieux ?

Parce que dans les Aristocrat Dividends, on retrouve beaucoup d’entreprises qui sont très matures, très stables, notamment dans les secteurs qui, crise ou pas crise, subissent beaucoup moins.

Je pense notamment à tout ce qui est secteur des biens de consommation courante, l’alimentation, ou encore toutes les entreprises qui arrivent à fournir des services très récurrents comme l’électricité, le gaz, des choses comme ça.

Voilà. Qu’il y ait crise ou qu’il n’y ait pas crise, il faut qu’on alimente nos maisons en électricité, en chauffage. Il faut qu’on continue de manger, de boire, de se laver.

Et donc, ces entreprises sont, pour beaucoup, des Aristocrat Dividends puisqu’elles ont démontré année après année, décennie après décennie, que crise ou pas crise, elles continuent de vendre, sans forcément avoir des grosses volatilités s’il y a des crises.

Donc c’est pour ça qu’on arrive à tirer ce genre de conclusion.

Egalement, qu’est-ce que je voulais te montrer d’autre sur cette étude ?

On va descendre un petit peu, puisque c’est quelque chose que j’ai beaucoup dit également dans mon livre.

C’est concernant le risque sur les actions qui versent des dividendes croissants et réguliers.

On a parfois tendance à entendre que ces actions-là sont beaucoup plus volatiles, beaucoup plus risquées vis-à-vis du dividende.

Et en fait, on se rend compte que non.

Et ici, on a également la confirmation dans cette étude.

Alors, on se rend compte, encore une fois, qu’il y a beaucoup moins de risques et de volatilités sur les actions qui versent des dividendes croissants et réguliers, puisqu’on voit encore une fois qu’on a le Total Return des actions à dividendes des Aristocrat Dividends ici, et le Total Return, en termes de risques en tout cas pour l’indice du S&P500.

Et on voit qu’il y a moins de risques ici sur 3 ans par rapport au S&P500. Ici, il y a encore moins de risque. Là, 12,83% par rapport à 13,61%. Là, c’est 0,95% par rapport à 0,97%.

Bref, on se rend compte qu’il y a vraiment en fait beaucoup moins de risques sur les Aristocrat Dividends, beaucoup moins de volatilité, finalement que vis-à-vis du S&P500.

Ça s’explique vis-à-vis de la structure des entreprises qui ont le titre d’Aristocrat Dividends. Ce sont des entreprises qui sont beaucoup plus saines, plus matures, et dans des secteurs beaucoup plus résilients.

Donc c’est normal. Okay ?

Qu’est-ce que je voulais te montrer de plus ?

Je voulais te montrer mon portefeuille. Ça, c’est un screenshot qui est issu de mon portefeuille.

Donc aujourd’hui, j’ai 22 positions dans mon portefeuille. Donc tu peux voir ici que finalement, (on ne va pas compter ensemble, je l’ai déjà fait) que j’ai 11 actions sur les 22 lignes.

J’ai 22 positions, et j’en ai 11 qui sont des Aristocrat Dividends ou qui sont plus. Donc les « Kings », ce sont les « meilleurs », puisque ça fait 50 ans qu’elles ont augmenté le dividende année après année.

Donc c’est énorme. Mais voilà, si on considère ici tous les Aristocrat Dividends plus les Kings, j’ai 11 valeurs sur 22 qui sont des Aristocrats ou plus.

Alors, pourquoi que 11 ? Finalement, c’est pile 50%. Pourquoi je n’ai pas 100% de mon portefeuille qui sont au minimum des Aristocrat Dividends pour m’assurer une certaine stabilité de mon portefeuille, une certaine performance ?

Puisqu’on a vu ici visiblement, les Aristocrat Dividends surperforment l’indice de référence, le S&P500, pourquoi on irait s’embêter à aller voir ailleurs si on peut ne prendre que des dividendes aristocrates ?

Tout simplement parce qu’il n’y a pas que les Aristocrat Dividends qui font de la performance.

Aujourd’hui, quand on compare à l’indice de référence, on se rend compte que ça se semble mieux performer, mais il y a également d’autres actions qui ne sont pas des Aristocrat Dividends qui peuvent aussi mieux performer.

Et j’ai envie de te poser une question aujourd’hui. Ça va peut-être te paraitre logique, mais est-ce qu’il y a une autre catégorie d’actions aujourd’hui, qui correspond exactement aux critères qu’on vient de citer, qui surmonte une augmentation régulière des dividendes année après année mais qui ne sont pas encore des Aristocrat Dividends ?

La réponse, elle est simple. Ce sont évidemment toutes les entreprises situées entre 5 et 24 ans d’augmentation du dividende.

C’est-à-dire que dans mon portefeuille ici, j’ai ce qu’on appelle des « Achievers ». C’est un titre qui correspond à 10 années au minimum d’augmentation du dividende.

Donc par exemple, une Achiever, elle a tout le potentiel de devenir une Aristocrat. Mais avant de devenir une Aristocrat, tu l’as vu, il faut 25 ans d’augmentation du dividende.

Donc une Achiever peut délivrer potentiellement autant de performance, voire plus de performance que l’indice de référence.

C’est simplement qu’elle n’a pas eu encore la preuve du temps pour être considérée comme une Aristocrat Dividend.

Donc aujourd’hui, en fait, ce qu’il faut comprendre, c’est qu’il ne faut pas se mettre des œillères et dire : « Je ne me concentre que sur les Aristocrat Dividends. »

Parce qu’aujourd’hui, ce qu’il faut comprendre, c’est que plus une entreprise se rapproche du stade d’une Aristocrat, et pire encore du stade de King Dividend, et plus cette entreprise, elle a atteint certain niveau, un certain degré de maturité.

Et ça, ça veut dire quoi ?

Ça veut dire que ça fait des décennies qu’elle est potentiellement leader, qu’elle a un produit qui est best-seller, qu’elle a fait beaucoup d’argent, beaucoup de marge. Elle a été capable de verser un dividende croissant et régulier à ses actionnaires.

Elle a démontré une belle capacité à savoir générer de l’argent, de la marge, des dividendes, à savoir évoluer, générer de la croissance, etc.

Mais potentiellement, ce sont aussi des entreprises qui ont une perspective de ROI beaucoup plus faible.

Parce qu’aujourd’hui, quand on est leader, quand on a conquis le monde entier, quand on est capable de verser des dividendes toujours plus gros à ses actionnaires, ça veut dire qu’on est mature et que les perspectives de croissance sont plus faibles.

Et donc, il ne faut pas oublier qu’en Bourse, le dividende, c’est une partie de la performance, et même une grosse partie.

On l’a vu dans plein d’autres études, notamment dans mon livre où je ne vais pas vous le retrouver parmi les 700 pages, l’étude que j’ai pu vous citer, mais on a pu voir que le dividende est responsable de plus de la moitié de la performance d’un indice boursier en Bourse sur le long terme.

Donc c’est énorme, mais il ne faut pas oublier que le dividende fait partie de la performance de votre portefeuille, il y a également la plus-value potentielle.

Je dis toujours qu’il ne faut jamais négliger son point d’entrée en Bourse parce qu’on parle toujours – en tout cas je parle toujours de dividendes comme étant important. Mais la façon dont on rentre sur une action est également très importante, et il ne faut pas négliger la plus-value potentielle qu’on peut retirer.

Et voilà, aujourd’hui, il y a beaucoup d’Aristocrat Dividends, comme je te disais, qui ont beaucoup moins de perspectives de croissance des bénéfices. C’est beaucoup plus modéré que d’autres entreprises.

Et c’est pour ça que les investisseurs savent très bien ce que vaut une Aristocrat Dividend parce que c’est une entreprise qui est mature.

On sait très bien aujourd’hui ce qu’une entreprise très mature va pouvoir être en mesure de générer année après année.

On a des perspectives de croissance ou d’évolution des bénéfices qui sont faciles à deviner.

A l’opposé, une société qui serait beaucoup moins mature, notamment si on va à l’extrême au stade de start-up, où c’est plus difficile d’évaluer ce qu’elle vaut réellement, sa valorisation, ce qu’elle va être en mesure de générer, parce que c’est une plus petite entreprise, donc c’est beaucoup plus difficile de dire à cette start-up qu’elle vaut tant et qu’elle va générer tant.

Alors qu’une entreprise très mature, on a beaucoup plus de facilité à savoir ce que ça vaut et ce que ça va générer.

Donc c’est pour ça qu’aujourd’hui, se dire : « Je n’investis que sur les Aristocrat Dividends », c’est selon moi une bêtise, parce que ça serait se priver, encore une fois, de beaucoup, de très belles entreprises qui sont en train de démontrer leur valeur, mais qui n’ont simplement pas atteint ce titre des 25 années d’augmentation du dividende.

Je pense aux Achievers, et même potentiellement, celles qui viennent tout juste d’initier leurs dividendes.

Et on va encore une fois sur ce graphique. On voit très bien que les entreprises qui viennent d’initier – les Initiators ici – ont plus de performance que l’indice de référence.

Donc il ne faut surtout pas négliger ces entreprises qui commencent à avoir une politique favorable envers les actionnaires en leur versant des dividendes et qui n’ont pas encore le jeu du temps qui joue en leur faveur.

Je crois que je l’ai écrit également un petit peu juste en dessous, en termes de conclusion de ce chapitre ici, exactement :

« Une action ne versant pas de dividendes peut tout à fait être plus performante qu’une action qui verse des dividendes. A l’opposé, une action qui verse des dividendes n’est pas toujours un bon investissement. »

Ça peut sembler évident, mais encore une fois, la conclusion, c’est de se dire : « Il ne faut pas avoir d’œillère et il ne faut pas se priver de certaines actions tout simplement parce qu’elles n’ont pas encore ce fameux titre d’Aristocrat Dividend.

En conclusion également de cette vidéo, ce que je veux te montrer, c’est que souvent, quand on achète des Aristocrat Dividends, et pire encore, des King Dividends, le problème, c’est que la rentabilité à l’achat va être relativement faible.

On va trouver des 1%, des 2%, des 3%. Au mieux, on va trouver du 4%, parfois mais c’est très rare du 7%. Je l’ai déjà vu, mais c’est une ou 2 actions parmi toutes celles qui sont des Aristocrats ou des King Dividends.

En général, on tourne autour de 3-4%, voire même plutôt du 2%.

Donc voilà, ça ne fait pas rêver. On achète des rentabilités qui sont très très faibles à l’achat, tout simplement parce que l’entreprise, elle est mature, elle est là depuis très longtemps.

Et donc, malheureusement il n’y a pas de magie. Le niveau de risque qu’on prend en tant qu’investisseur, il est beaucoup plus faible, donc la rentabilité à l’achat est beaucoup plus faible.

Et donc sur ce genre d’entreprise, ce n’est pas pour autant que ce n’est pas intéressant de les acheter, mais il faut être patient.

C’est-à-dire qu’il faut viser ce qu’on appelle le Yield On Cost, le rendement sur prix de revient, parce que si le dividende, il ne fait qu’augmenter année après année – comme on l’a vu, un Aristocrat Dividend fait 25 ans et une King fait 50 ans – forcément, si vous achetez votre action à 100€ (on va faire très simple), aujourd’hui, avec un rendement de 3%, de 3€ le dividende sur 100€ d’acquisition…

Ça, c’est si on achète à la date d’aujourd’hui, date de cette vidéo.

Si le dividende continue d’augmenter, par exemple il est de 4€, votre niveau de rentabilité, c’est 4% (4 sur 100). Si le dividende est de 5€, votre rentabilité, c’est 5% (5 divisé par 100), etc.

Et donc il faut être patient et laisser le jeu du temps, encore une fois, faire en sorte que votre Yield On Cost, votre rendement sur prix de revient, soit de plus en plus élevé.

C’est le « jeu » qu’il faut accepter avec les Aristocrat Dividends et les King Dividends, alors qu’avec les entreprises qui sont des Achievers ou même les entreprises qui n’ont pas de titres (ici on peut voir qu’il y a des entreprises de mon portefeuille qui n’ont aucun titre parce que ça fait potentiellement moins de 10 ans qu’elles ont versé un dividende), on a des rentabilités qui sont beaucoup plus élevées, parce que l’historique de versement de dividendes, il est beaucoup moins ancien.

Okay ?

Donc voilà ce que j’avais à vous dire concernant les Aristocrat Dividends, concernant cette étude que je voulais vous partager, le reste…

Voilà, je ne vous ai pas partagé le reste parce qu’il n’y a pas grand-chose de plus à partager. Elle est relativement courte.

C’est surtout des infos sur comment était constitué cet indice.

Mais voilà. Dites-moi ce que vous en pensez dans les commentaires ci-dessous. Vous pouvez retrouver également dans la barre de description mon livre « La Magie des Dividendes » dans lequel je partage toutes mes connaissances en investissement, en Bourse, et dans les actions à dividendes.

C’est dans la barre de description ci-dessous. Il y a pas mal d’autres ressources également. Il y a une formation gratuite en 4 vidéos, une formation payante également de 30 heures et de 116 vidéos, un service mensuel dans lequel je partage mes positions mois après mois.

Beaucoup de ces formations sont également éligibles au CPF, si c’est quelque chose qui peut vous intéresser. Vous êtes salarié aujourd’hui ?

Bref, tout est dans la barre de description. Abonnez-vous à la chaîne YouTube si ce n’est pas encore fait. Partagez cette vidéo à des amis investisseurs.

Posez-moi vos questions dans les commentaires ci-dessous. Je me ferai un plaisir d’y répondre.

Et je vous dis à très très vite pour une prochaine vidéo.

Laisser un commentaire