Le krash boursier de 2008 a été le théâtre de la plus forte baisse journalière jamais enregistrée dans l’histoire à cette date-là. Les conséquences de cet évènement financier catastrophique ont anéanti des pans entiers de l’épargne-retraite des Américains. Les effets de cette catastrophe ont d’ailleurs continué à se faire sentir longtemps après la reprise du marché aux USA et partout à travers le globe.

Les turbulences financières causées par la crise ont touché de nombreux secteurs de l’économie, entraînant des pertes d’emploi massives et des défauts de paiement. Alors que les entreprises d’investissement s’effondraient et que les constructeurs automobiles étaient au bord de la faillite, le gouvernement fédéral s’est vu contraint d’intervenir massivement en renflouant entreprise après entreprise.

Mais comment en est-on arrivé là ? Je vous propose aujourd’hui de replonger au cœur de ce qui a été la pire récession de l’histoire des États-Unis depuis la Grande Dépression. Que faire en tant qu’investisseur si un scénario similaire devrait se reproduire ?

La grande récession de 2008

Durant les évènements de 2008, la capitalisation boursière du S&P 500 a chuté de 57% environ. Le marché perdait ainsi plus de la moitié de sa valeur pendant que nombre d’investisseurs et d’acteurs économiques se retrouvaient sans un sou. Mais certains investisseurs en particulier ont survécu et se portent à merveille aujourd’hui.

La raison ? Je l’aborderai un peu plus loin dans cet article.

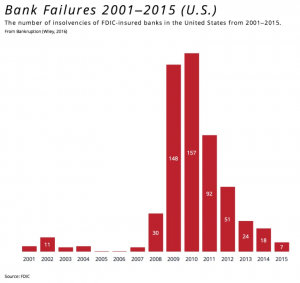

En réalité, il faut savoir que la crise de 2008 a résulté d’une accumulation de problèmes financiers entre 2003 et 2007. Et tout ceci, alors que l’économie américaine était en pleine croissance. À partir de 2008, les rumeurs de défaillance et d’effondrement du système financier se précisaient davantage. De nombreuses banques américaines ont déposé le bilan ou demandé l’aide gouvernementale. Ainsi démarrait avec un incroyable effet boule de neige, la plus grande crise financière américaine depuis la grande dépression des années 30. Le graphique suivant indique l’évolution des banques américaines ayant présenté des problèmes de solvabilité sur la période allant de 2001 à 2015. Et il en dit long sur les difficultés éprouvées par les banques tout au long de la crise.

Avant le début des hostilités, l’indice boursier adossé au S&P 500 a atteint le pic de 1.576,09 en octobre 2007 et se négociait autour de 1.411,19 à la fin de la même année. Cependant, l’année 2008 a commencé avec des ventes massives sur le marché. Les investisseurs ont abandonné en masse leurs positions sur cet actif qui est probablement l’un des plus représentatifs de la santé de l’économie américaine.

La tendance de vente constatée sur le marché a duré en tout 16 mois et a été le terreau d’une chute vertigineuse du cours de l’indice. Le S&P 500 a en effet atteint le plancher de 666,79, soit une perte de valeur d’environ 57,7%. Par la suite, il aura fallu plus de 5 ans au marché pour récupérer totalement des pertes subies sur cette période.

Les raisons de l’hécatombe

Le krach du marché boursier américain était lié à l’effondrement des grosses institutions financières comme “Lehman Brothers” et le renflouement d’AIG (American International Group) par le gouvernement. Si ces institutions financières se sont retrouvées en difficulté, c’était principalement en raison d’une surexposition à la baisse des prix des logements. Quelque chose d’assez inhabituel pour être signalée. Alors, comment les choses se sont-elles déroulées ?

Des produits financiers ont été créés pour conditionner les hypothèques. Ces prêts hypothécaires groupés ont ensuite été vendus à d’autres institutions financières. L’idée était de pouvoir offrir une hypothèque à quelqu’un qui pouvait à peine se le permettre (ce qui implique un risque élevé), mais de compenser le risque en emballant ce prêt indésirable avec des prêts de meilleure qualité. Cela permettait de générer beaucoup de frais et commissions pour les banques, et ça, elles adorent. Du moins, tant que les prix des logements continuaient d’augmenter.

Lorsque les prix des logements ont commencé à baisser, ceux qui n’avaient pas les moyens de payer leurs hypothèques ont été obligés de vendre ; ce qui a fait baisser encore plus leur prix. Par la même occasion, cette chute a entraîné un effet boule de neige même auprès des personnes représentant un risque faible de non remboursement de leurs hypothèques. En effet, ces derniers se sont également mis à vendre de peur que les prix du marché immobilier continuent à chuter.

L’immobilier en berne

Quiconque achetait dans l’espoir de gagner de l’argent grâce à son investissement dans le logement risquait désormais de tourner à perte. De plus, lorsqu’une hypothèque est plus importante que la valeur de la maison, la banque peut exiger du propriétaire de compenser la différence. Bien entendu, la plupart des gens ne disposent pas de plusieurs dizaines de milliers de dollars pour satisfaire l’injonction des banques ; sinon ils n’auraient pas hypothéqué leurs maisons. Les américains se sont donc retrouvés contraints à vendre ou tout simplement ils étaient expulsés de leurs maisons.

Les banques étant soumises à de fortes pressions et confrontées à des quantités massives de défauts de paiement, ont commencé à voir le cours de leurs actions chuter. Confrontées à une situation financière difficile, elles ont cessé de prêter de l’argent, tant aux particuliers qu’aux institutions. Sans accès au crédit, de nombreuses entreprises ont eu du mal à fonctionner normalement. La panique s’est installée et les investisseurs ont vendu en masse actions et biens immobiliers. Un effet domino, qui par la suite, a entraîné l’un des plus gros incidents financiers de l’histoire moderne.

Le marché du logement à lui tout seul ne représente pas la bourse, mais il y est assez fortement lié. Lorsque de nombreuses personnes subissent des pertes sur le marché de l’immobilier ou reçoivent un appel de la banque leur enjoignant de lâcher plus d’argent pour couvrir la baisse de la valeur de leurs maisons, elles sont beaucoup plus susceptibles de vendre les actifs financiers (actions et autres) en leur possession.

L’incapacité d’accéder au crédit signifiait également que quiconque achetait des actions à crédit ou sur marge n’était pas en mesure de conserver sa position alors que les prix commençaient à baisser. Cela crée un effet domino au niveau de la vente. Indépendamment de l’espoir ou de la confiance en l’avenir de chacun des investisseurs, ils ont été très nombreux à vendre parce qu’ils ne pouvaient tout simplement pas se permettre le contraire.

Après la pluie le beau temps

Bien que la crise de 2008 soit presque exclusivement présentée comme l’une des pires catastrophes ayant touché l’économie américaine et mondiale, le revers de la médaille est super intéressant du point de vue de l’investisseur. Certes, 2008 a été le début de la descente aux enfers pour les investisseurs de fin 2007. Mais ceux qui ont acheté des actions au début de 2009 ont vu leurs portefeuilles s’apprécier de 70% au cours de la première année qui a suivie et de près de 100% sur les deux années suivantes. Entre 2009 et début 2018, le marché s’était redressé avec une croissance de plus de 320%.

Cela peut sembler contre-intuitif voire même effrayant, mais c’est au plus profond du tumulte qu’il faut se positionner sur le marché.

Cela dit, les perspectives de gain en capital ne constituent pas le seul élément positif dont on puisse profiter pendant une période de récession. Il existe en fait une façon plus tranquille de passer les moments de crise.

Le dividende pendant la récession

Comme il est impossible de prédire avec exactitude l’avènement d’une prochaine crise, sa durée et son redressement, jouer au devin est risqué et investir en bon père de famille sur le long terme est toujours plus sécurisé.

Pendant une récession, la valeur de votre portefeuille baissera forcément ou du moins sa valeur nominale. Mais vous ne perdrez de l’argent que si vous vendez. Autrement, la valeur nominale de votre portefeuille d’actions ne fait que suivre les fluctuations du marché. Mais ce qui est vraiment intéressant, c’est l’évolution des dividendes. Ces rentes ont démontré une étonnante capacité à résister très fortement aux périodes de crise. Durant la récession de 2008, les grandes sociétés de portefeuilles bancaires ont continué à verser des dividendes à leurs actionnaires.

Les analystes de l’industrie ont noté que ces paiements, qui en principe réduisent le capital de ces entreprises, ont été maintenus à un moment où il y avait une incertitude considérable quant à l’ampleur des pertes subies par les banques individuelles et le secteur bancaire. Les grandes holdings bancaires n’ont pas réduit les dividendes sur les actions ordinaires jusqu’à ce que la crise financière soit bien engagée. Par exemple, une étude portant sur le capital des grandes banques américaines et européennes, des sociétés de valeurs mobilières et d’entreprises parrainées par le gouvernement américain, a montré que les dividendes de ces sociétés n’ont pas diminué de manière significative jusqu’au début de 2009.

Un article publié dans le New York Times en octobre 2008 a d’ailleurs indiqué que les plus grandes Holdings américains redirigeraient plus de 25 milliards de dollars sur les 125 milliards de dollars [en capital Troubled Asset Relief Programme] vers les actionnaires au cours de l’année qui a suivi.

Conclusion

Pendant que le marché boursier atteignait des sommets en 2007, il n’y a eu que très peu de faillites bancaires alors même que le problème couvait déjà. La plupart des gens ont tendance à se montrer extrêmement optimistes lorsque les cours atteignent des sommets. C’est d’ailleurs la perspective de cet avenir radieux qui pousse de nombreuses personnes à investir tout près des sommets. L’examen des indicateurs économiques amènera souvent les gens à des conclusions erronées à des moments cruciaux. Étonnamment, les investisseurs ont tendance à se montrer optimistes près des sommets et pessimistes près des fonds alors qu’il serait préférable de se montrer optimiste quand le cours est au plus bas.

Une autre leçon à retenir est que les krachs se produisent de façon cyclique. Même si le récit change à chaque fois, la tendance reste la même. Les gens deviennent euphoriques et poussent les prix trop haut, puis la correction de marché intervient en fonction des sommets atteints, et le cycle se répète. Les gens qui gagnent beaucoup d’argent sont optimistes lorsque les cours des actions se négocient à bon prix et sont prêts à vendre lorsque les prix commencent à baisser après une forte hausse.

Mais pour toutes les personnes ne pouvant pas intervenir de façon proactive sur le marché boursier, l’investissement en bon père de famille reste la meilleure option. Voici la vision prônée par Club Dividendes : un investissement sain avec un risque long-terme, ultra minimisé et une rentabilité assurée par un choix d´entreprises sérieuses qui ont continué et continueront de verser des dividendes, même dans le tumulte de la tempête.

Pour constituer dès maintenant votre portefeuille d’actions à revenu 100% passif avec plus de 7% de rentabilité nette par mois, cliquez ici.

Laisser un commentaire